核心观点

一、低基数、供给恢复和价格上涨,共致出口增速回升较多。5月份出口基数走低,是增速回升的原因之一。分国家看,受益于国内供给能力恢复,对主要贸易伙伴出口增速普遍回升。分产品看,机电产品出口由负转正,对出口形成一定的支撑,但其占国内出口的比重回落较多,显示出疫情对其的制约仍强,国内稳出口压力较大;从量价看,出口价格同比上涨的商品品种更多,且上涨幅度也多数高于数量增速,显示出价格因素对出口支撑较强。

二、价格因素和政策发力共同支撑进口增速回升。从量价看,主要商品进口价格普遍上涨,对进口增速形成支撑。分产品看,铜、铁等部分建材进口数量上涨,显示出稳增长政策发力效果有所显现;但汽车等下游消费品、钢材等原材料进口数量同比负增长,表明国内下游需求疲弱以及地产拖累仍强。

三、预计年内出口面临回落压力,但仍有韧性。一是受外需减弱和海外供给恢复影响,未来出口面临回落压力;二是短期国内出口订单存在转移风险,但影响趋于减弱;三是乌克兰危机将减缓全球供给恢复速度,年内全球供给缺口对国内出口仍有支撑

明价格因素对出口支撑仍强。

正文

事件:据海关统计,5月全国进出口总额5377.4亿美元,同比增长11.1%。其中,出口3082.5亿美元,同比增长16.9%,较上月提高13个百分点;进口2294.9亿美元,同比增长4.1%,较上月提高4.1个百分点;贸易差额787.6亿美元,环比扩大276.4亿美元。

一、低基数、供给恢复和价格上涨,共致出口增速回升较多

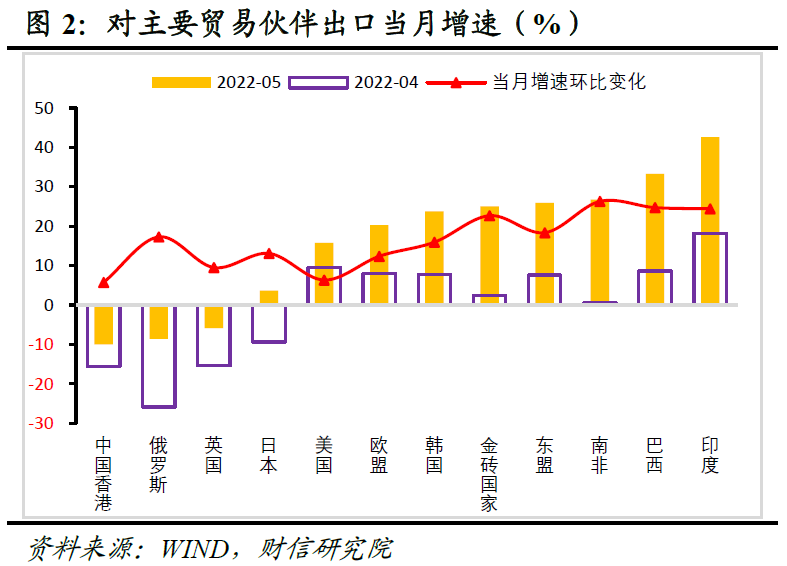

2022年5月份出口金额同比增长16.9%,较上月大幅提高13.0个百分点(见图1)。2021年5月份出口两年平均增速为11.0%,低于前值5.6个百分点,表明前两年5月出口基数走低,是增速回升的原因之一。除基数效应外,本月出口增速回升预计还受到其他因素的影响。

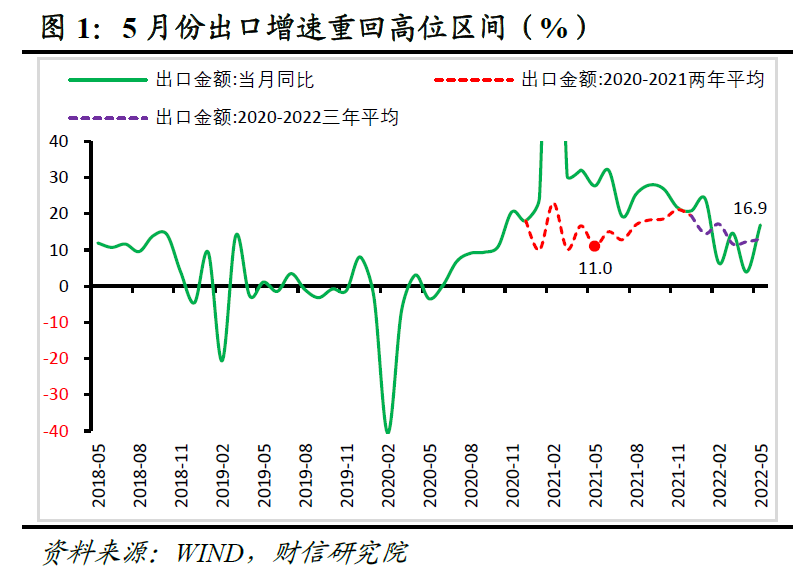

一是分国家看,受益于国内供给能力恢复,对主要贸易伙伴出口增速普遍回升。5月份对欧盟、东盟、美国、日本、金砖国家的出口分别同比增长20.3%、25.9%、15.7%、3.7%、25%,增速较4月份提高12.4、18.3、6.3、13.1、22.6个百分点(见图2)。对主要贸易伙伴出口增速全面回升,主要原因在于随着国内疫情形势好转和产业链供应链循环不畅问题缓解,国内生产供给能力明显恢复。其中,对金砖国家出口增速提升幅度高于欧美日等发达经济体,显示出高通胀可能正在侵蚀发达国家居民实际购买力,未来欧美等发达经济体进口商品需求面临回落压力。

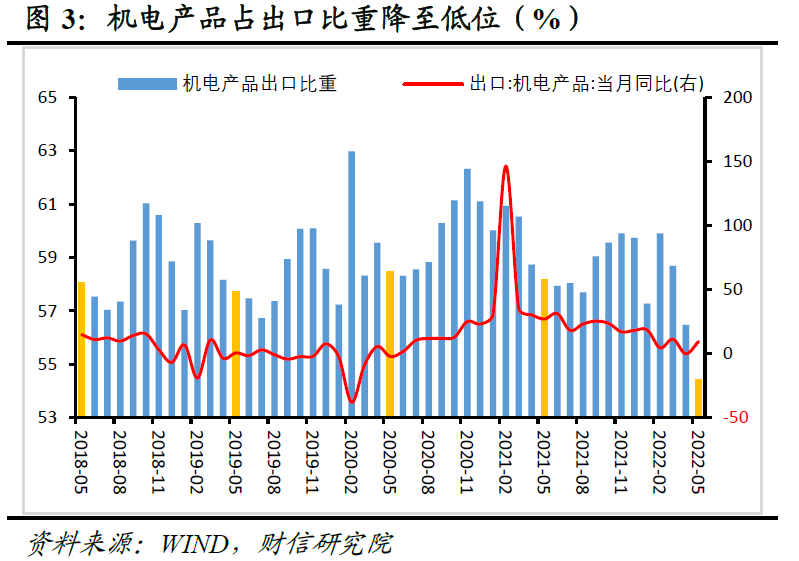

二是分产品看,机电产品对出口增速形成一定的支撑,但疫情对其制约仍强。5月份机电产品出口同比增长9.4%,高于上月9.5个百分点,是出口增速回升的原因之一,但5月份机电产品占总出口的比重较2021年同期下降3.8个百分点至54.4%,远低于2017年以来的同期水平,显示出疫情对机电产品生产运输的冲击尚未消退,国内稳出口仍面临一定的压力(见图3)。

三是分数量和价格看,价格因素对出口增速的贡献较大。由于出口价格指数和出口数量指数公布时间滞后,我们通过监测重点商品的出口金额和出口数量的关系,判断数量因素和价格因素对出口的贡献。5月份我国主要商品出口价格同比多数上涨,且涨幅大多高于数量增速(见图4),显示价格因素对出口增速的贡献较大。

二、价格因素和政策发力共同支撑进口增速回升

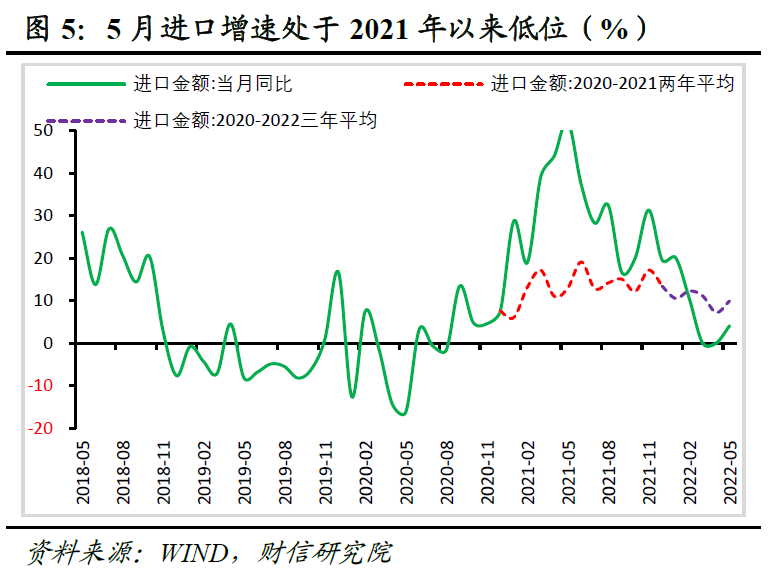

2022年5月份进口金额同比增长4.1%,结束了连续两个月的同比零增长局势,但增速仍处于2021年以来低位(见图5)。

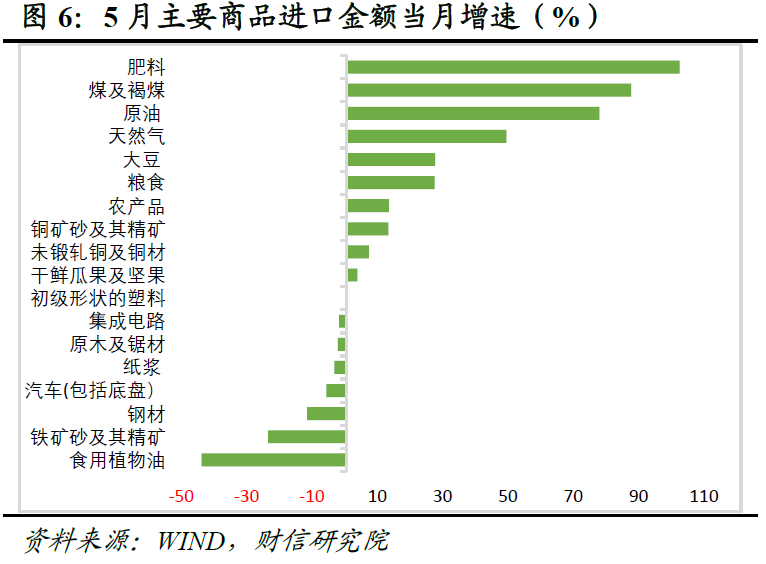

价格是进口增速回升的主要支撑。2022年5月重点监测的18种商品中,肥料、煤及褐煤、原油 、天然气、大豆、粮食、农产品(000061)、铜矿砂及其精矿、未锻轧铜及铜材、干鲜瓜果及坚果等10种商品进口金额同比正增长。从价格看,有16种商品进口价格上涨,且与乌克兰危机相关的肥料、原油、天然气等商品进口价格上涨幅度靠前,显示出国内面临的输入性通胀压力较大;从数量看,仅有7种商品进口数量提升(见图6-8),且数量涨幅明显低于价格涨幅,显示出价格上涨对进口增速的支撑作用更强。

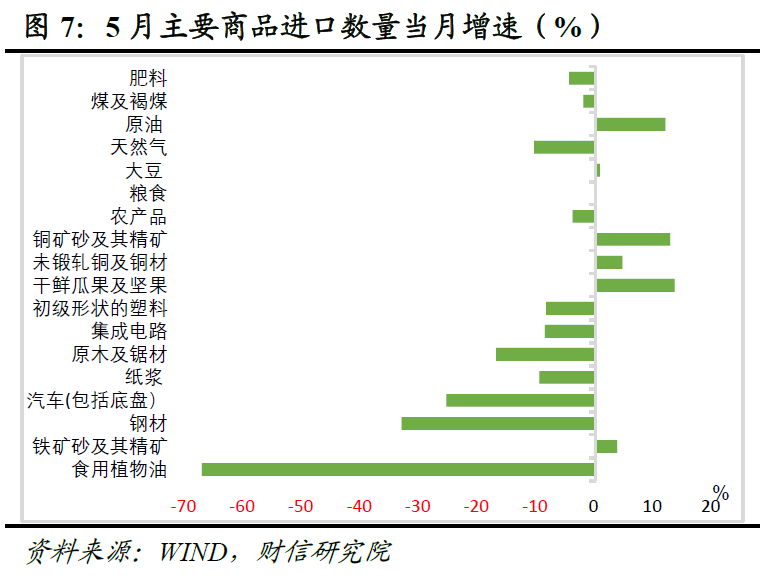

稳增长政策助力国内需求边际回暖,但下游疲弱和地产拖累仍强。分产品看,5月铜矿砂及其精矿、原油、铁矿砂及其精矿进口数量增长较快(见图7),一方面与国内大宗商品价格上涨囤货需求增加有关,另一方面也显示出部分投资需求受益于稳增长政策发力边际好转;集成电路、汽车、纸浆等商品进口数量下降,显示出国内下游需求依然较为疲弱;钢材、原木及锯材等工业原材料进口数量同比负增长,主要与国内房地产投资需求收缩有关。

三、预计年内出口面临回落压力,但仍有韧性

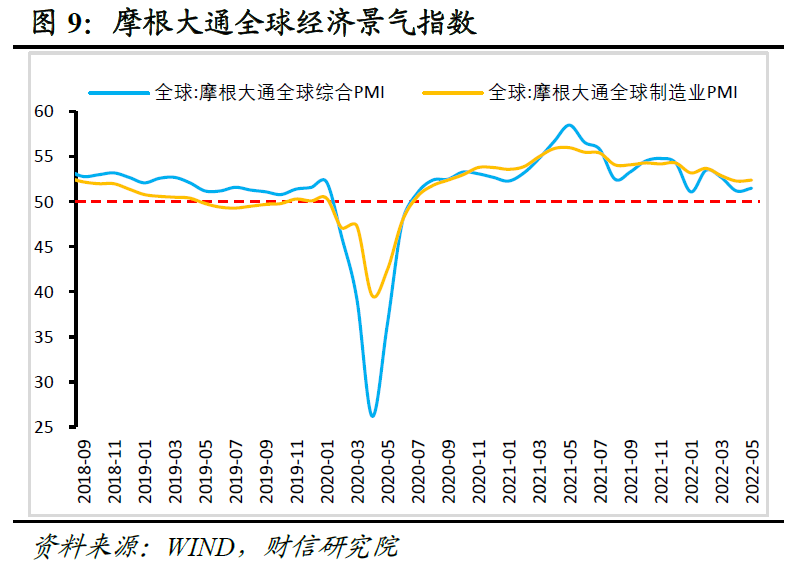

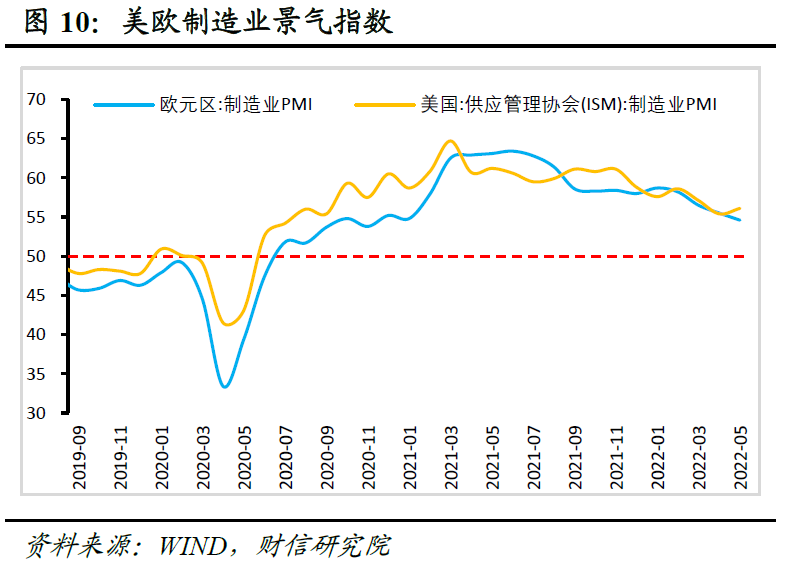

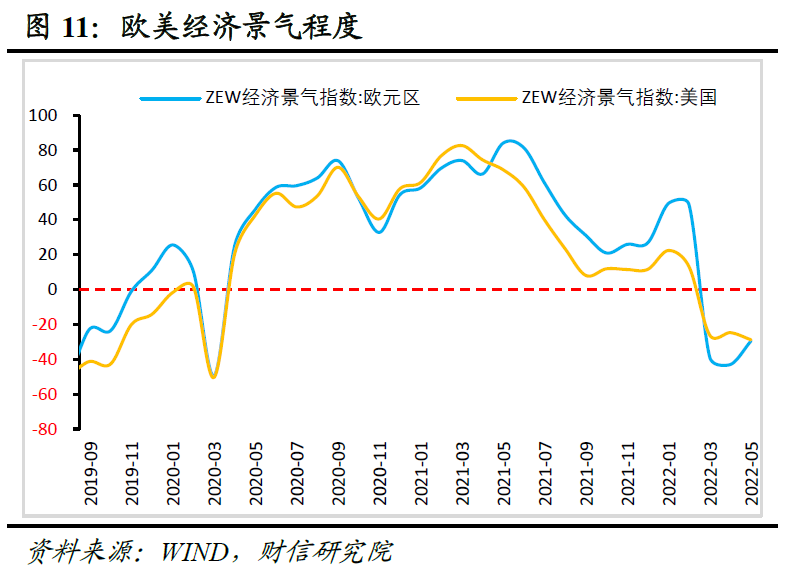

一是受外需减弱影响,未来出口面临回落压力。2022年5月份摩根大通全球综合PMI、全球制造业PMI指数录得51.5%、52.4%,虽较4月份提高0.3和0.2个百分点,但延续2021年下半年以来的回落态势(见图9),显示受地缘冲突持续发酵、全球通胀压力加大、主要发达经济体刺激政策逐步退出等影响,全球经济复苏动能边际趋缓。其中美国、欧元区等主要发达经济体,5月份制造业PMI指数为56.1%、54.6%,较上月提高0.7和下降0.9个百分点,显示出与美国相比,欧元区经济放缓压力更大(见图10)。同时,全球经济预期转差,如5月份欧洲经济研究中心(ZEW)经济景气指数显示,欧元区、美国分别录得-29.5%、-29.8%(见图11),表明对欧元区、美国经济在未来6个月的经济预期总体偏弱。

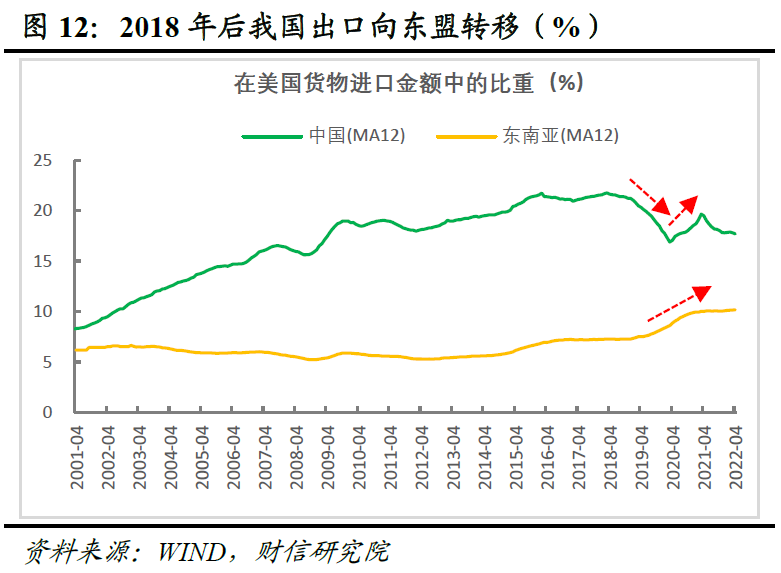

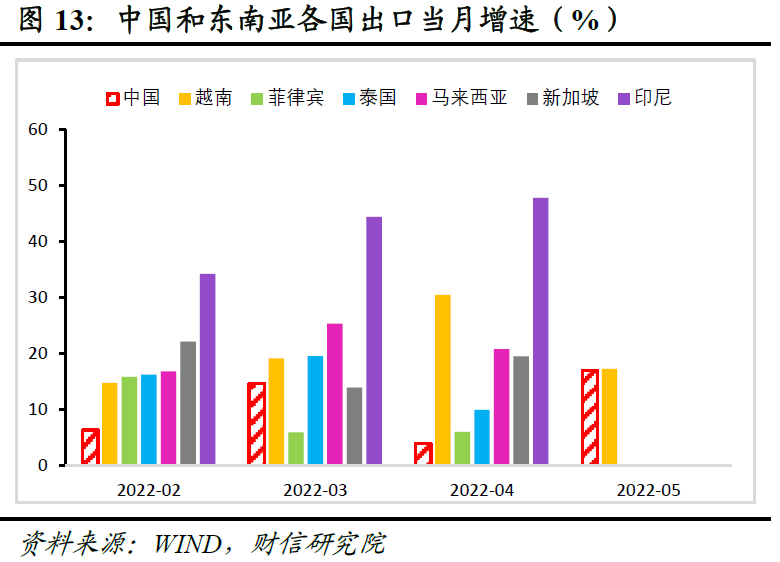

二是短期出口订单存在转移风险,但影响趋于减弱。在东南亚劳动力成本相对低廉的情况下,2018年以来国内出口出现向东盟转移的趋势,疫情爆发后我国产业链优势凸显,贸易转移趋势明显放缓。今年3月份以来,在国内疫情冲击产业链供应链稳定,但越南等东南亚国家放开管制的共同影响下,越南等国家承接了部分国内出口订单,如在美国货物出口金额中,4月中国比重(MA12)较2月下降0.17个百分点,同期东南亚比重(MA12)提高0.05个百分点。预计随着国内疫情形势好转和保供应链产业链政策稳定政策显效,中国全产业链优势将继续显现,国内出口外移趋势大概率趋于减缓,如在国内疫情形势严峻的3、4月份,东南亚占美国进口比重的回升幅度明显低于中国比重的下降幅度(见图12),说明当前东南亚国家不能完全替代中国出口,中国供给优势依然较大。此外,从中国和东南亚国家出口增速的相对变化看,5月份中国和越南出口增速基本相当,越南出口增速持续高于中国的概率不高(见图13)。

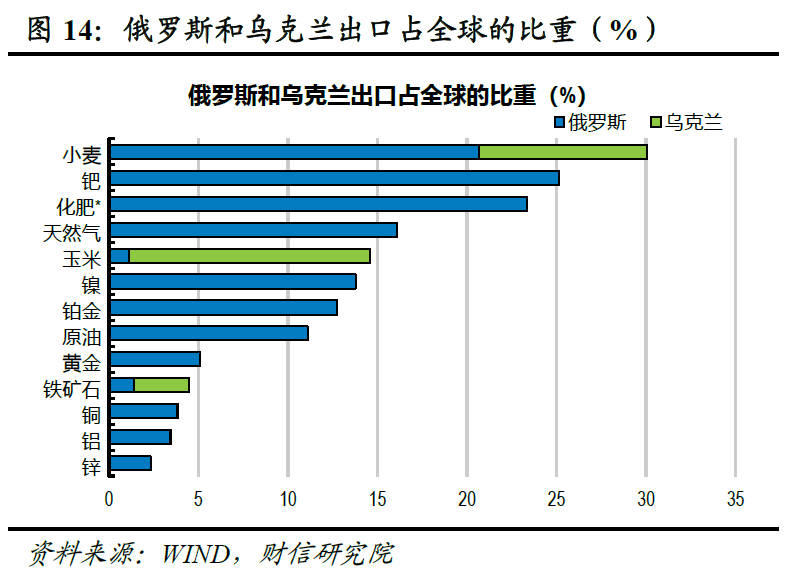

三是乌克兰危机将减缓全球供给恢复速度,全球供给缺口对国内出口仍有支撑。俄罗斯是全球重要的原油、木材、矿石等初级产品供应地,如俄罗斯和乌克兰小麦出口占全球的比重在30%左右,俄罗斯原油出口全球比重约为11.1%(见图14),当前地缘冲突仍在发酵,将加剧全球供应链矛盾,延缓全球产能修复进程,预计短期我国仍将发挥填补全球产能缺口的作用。

本文首发于微信公众号:明察宏观。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。